Voltar

Voltar

Rodada de investimento: qual a chance de uma startup ir do Series A ao Series E?

Artigo atualizado em 18 de junho de 2020

Durante o processo de captação, as startups precisam ultrapassar diversas barreiras. A maior parte delas, entretanto, não consegue criar uma ponte para atravessar o primeiro grande abismo: o gap existente entre os estágio Seed e Series A, que é a primeira grande barreira na jornada das startups rumo ao crescimento.

Um estudo divulgado pelo CB Insights realizado com 1.119 startups americanas, que captaram investimento Seed entre 2008 e 2010, mostrou que menos da metade das companhias conseguiu levantar uma segunda rodada de captação. A medida que essas startups amadurecem, a taxa de sucesso para levantar um novo investimento vai decaindo até restarem apenas 3% que conseguem realizar um Series E.

Em outras palavras, a cada 100 startups que receberam financiamento Seed nos Estados Unidos entre 2008 e 2010, apenas 3 chegaram a receber um Series E.

Entenda a jornada da startup: do investimento-anjo ao Series E

Para facilitar o entendimento de quem ainda não está familiarizado com os tipos de rodadas de investimento, fizemos essa breve explicação.

Investimento-anjo: é a primeira rodada de investimentos de qualquer startup. É utilizada para testar a tese, montar o time inicial e desenvolver um MVP (minimum viable product).

Investimento Semente (Seed): gera fundos para apoiar o trabalho inicial de pesquisa, validando o mercado da empresa, além de descobrir o formato do produto e quem serão os usuários ou consumidores.

Seed: gera fundos para apoiar o trabalho inicial de pesquisa, desenvolvimento e validação de mercado da empresa, como descobrir o que o produto será e quem serão os usuários ou consumidores.

Series A: é utilizado para otimizar a base de usuários e criar novas ofertas de produtos e serviços, é uma oportunidade para dimensionar o produto em diferentes mercados.

Series B: aqui, os investidores se propõem a contribuir para escalar o negócio, ajudando a startup a expandir o alcance do mercado, no aprimoramento de processos, novas contratações e até mesmo a adquirir outras empresas.

Series C: o objetivo é acelerar a empresa em todos os aspectos, lançando-a no mercado internacional e/ou adquirindo novas companhias.

Essas são as mais conhecidas, mas seguindo a lógica, o Series D e, posteriormente, o Series E demonstram que os fundos de capital continuaram acreditando no negócio e apostando no sucesso a ponto de injetar mais dinheiro .

Mas e no Brasil, como está a jornada das startups no funil de investimentos?

O Distrito Dataminer, em estudo inédito, analisou sua base de deals com o intuito de responder a essa pergunta e entender melhor como as startups brasileiras estão evoluindo dentro do funil de investimento. Para isso, avaliamos todas as movimentações que aconteceram no mercado brasileiro entre 2011 e 2020, buscando entender onde estão as principais barreiras do processo de captação de investimentos no ecossistema.

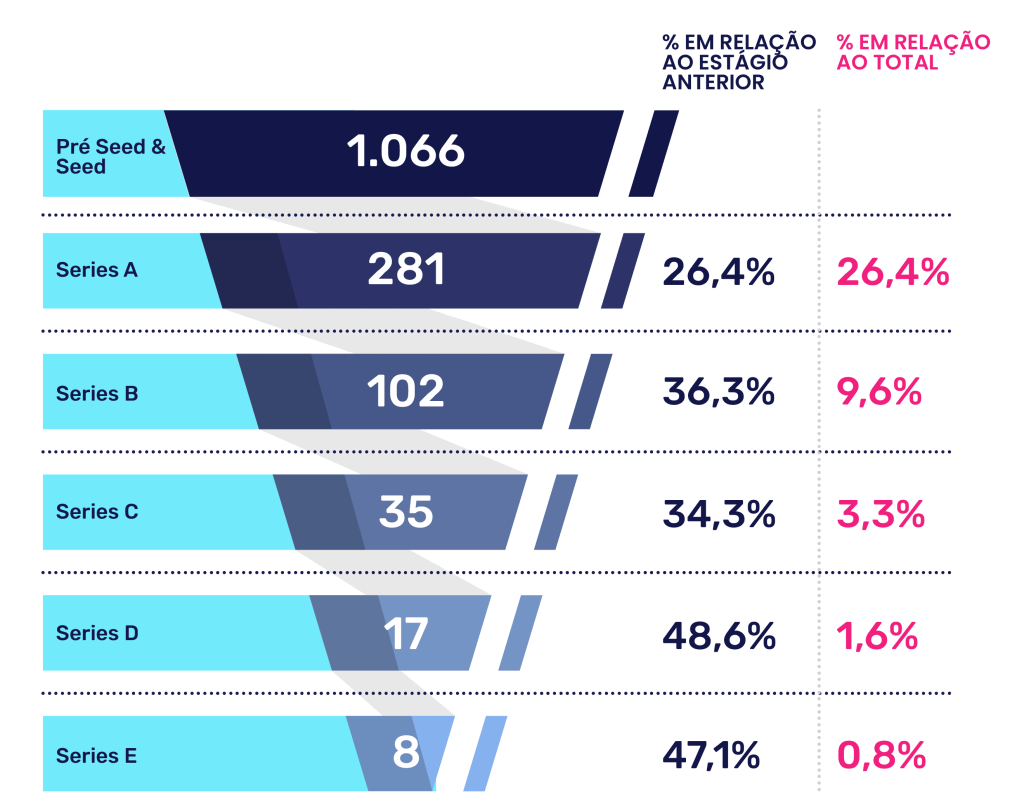

Por aqui, no Brasil, notamos que ocorreram 1.066 captações nos estágios Pré-Seed e Seed e apenas 281 conseguiram passar pelo primeiro gap e atingir o estágio de Series A. O que representa um corte de aproximadamente 75%. Em outras palavras, grande parte das startups não conseguiram ganhar musculatura, alcançar alguns milestones, provar o product market fit e, provavelmente, encontraram problemas estruturais ou acabaram não conseguindo levantar a segunda rodada de investimento.

Depois do primeiro grande corte no funil de investimento, a progressão das startups pelos estágios de captação mantém sempre uma taxa de sucesso entre 30% e 50% com relação ao estágio anterior.

Dentre as 281 startups que levantaram um Series A, apenas 102 avançaram pro próximo estágio captando um Series B. Isso representa 36% das empresas que levantaram um Series A e 9,6% do total. Menos de 10% das startups brasileiras chegaram em um series B, um corte de mais de 90% nas duas primeiras fases.

Os estágios mais avançados ainda encontram poucos investidores institucionais brasileiros e, geralmente, acabam sendo realizados por investidores estrangeiros. As startups que conseguem levantar rodadas para essas séries mais altas normalmente seguem captando, porém apenas 30%, em média, que levantaram um Series B levantam um Series C.

A partir desse ponto a taxa se estabiliza em 50% e geralmente metade das startups que captaram um Series C conseguem captar um Series D e assim sucessivamente, com metade das startups que captaram em cada fase conseguindo passar para a posterior.

Se analisarmos o número de startups que conseguiram chegar em um Series E, percebemos que estas são apenas 0,8% do total. Já as que conseguiram chegar em um Series C ou D, são 3,3% e 1,6% do total respectivamente.

Isso nos mostra que em média 97% das startups não chegam na captação de um Series C, que reflexo de um ecossistema em processo de amadurecimento A maior dificuldade para os founders brasileiros está em ultrapassar o degrau do Seed para o Series A, em que a taxa de falha atinge três em cada quatro startups.

Conforme a empresa consegue avançar no funil de captações, as chances de levantar a próxima rodada vão aumentando, o que demonstra uma grande necessidade de constante atenção em todas as fases da empresa.

Empreender não é fácil, apenas 1% das startups fundadas no Brasil chegarão a captar um Series F, ultrapassar a barreira do Seed e aprender com os casos de sucesso é essencial para avançar no funil de captações.

Exploraremos nos próximos artigos um pouco mais dos casos de sucesso e falha das startups, fique atento.

Se você quer saber mais sobre quais foram todas essas captações, conheça mais sobre o Inside Venture Capital Brasil.