Voltar

Voltar

Microcrédito é a aposta das empresas para fortalecer a agenda ESG

Artigo atualizado em 4 de novembro de 2021

Em busca de iniciativas para fortalecer a agenda ESG das empresas, o microcrédito vem aparecendo como uma oportunidade de investimento social com grande potencial de impacto. Essa modalidade de empréstimos de baixo valor a micro e pequenos empreendedores informais é uma importante ferramenta de inclusão a uma população que não possui acesso ao sistema financeiro tradicional.

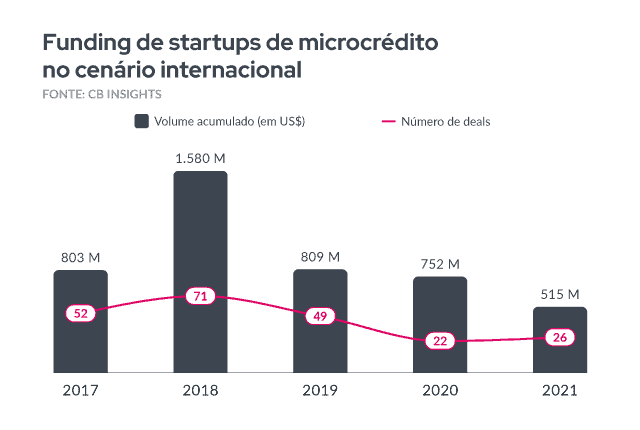

Nos últimos anos, bancos tradicionais e startups passaram a investir nessa atividade, que por muito tempo ficou a cargo de governos e organizações da sociedade civil. No mercado internacional, as startups de microcrédito já levantaram mais de US$ 4.4 milhões em investimento nos últimos cinco anos, segundo a CB Insights. No Brasil, o Distrito identificou 18 soluções atuando com microcrédito, que por sua vez receberam US$ 1.3 milhões de investimento desde 2019.

Ainda não é um ecossistema muito desenvolvido, porém é mais um exemplo de como a tecnologia e o mindset empreendedor podem se unir para gerar impacto social. Na última edição do Inside ESG Report, o Distrito analisou o mercado de microcrédito sob a perspectiva ESG. Confira abaixo como foi a evolução do microcrédito até os dias atuais e como a inovação está impactando essa atividade.

O panorama do microcrédito no Brasil e no mundo

A atividade conhecida como microcrédito teve origem na Índia, por volta dos anos 1970, quando o economista Muhammad Yunus percebeu que havia uma parcela da população que não conseguia iniciar pequenos negócios e se desenvolver devido à falta de acesso ao crédito. Ele criou então um programa que concedia empréstimos de pequenos valores, sem garantia, para que os solicitantes pudessem investir em seu empreendimento e assim conquistar a independência financeira.

A iniciativa começou com um pequeno grupo de mulheres artesãs de uma área rural, que receberam um empréstimo de US$ 27 para comprar materiais. A atividade deu tão certo que, em 1983, Yunus fundou o Banco Grameen, que acabou se tornando referência na concessão de microcrédito, com modelos replicados em mais de 100 países.

No Brasil, as primeiras movimentações deste mercado começaram com entidades não governamentais, como ONGs e OSCIPs. Somente a partir de 1989 que os governos municipais passaram a conceder microcrédito por meio de programas de suas secretarias de trabalho. Conforme a necessidade de inclusão bancária e empoderamento financeiro das classes mais baixas evoluiu, surgiu a necessidade de regulação da atividade e, em 2005, foi criado o Programa Nacional de Microcrédito Produtivo Orientado (PNMPO), vigente até hoje.

Na última década, o mercado de microcrédito no Brasil apresentou uma evolução acelerada, mas ainda há muito espaço para que essa atividade cresça, considerando que 84% dos microempreendedores nunca solicitou crédito para seus negócios. Hoje, um dos principais programas de microcrédito no Brasil é o Crediamigo, do Banco do Nordeste (BNB), com mais de 2,24 milhões de clientes ativos e mais de R$ 9,52 bilhões aplicados em 2020.

Tecnologia e microcrédito

Não se pode falar sobre microcrédito sem tocar no assunto inclusão financeira. Com a pandemia, a vulnerabilidade dos micro e pequenos empreendedores ficou ainda mais evidente, no entanto, apenas a concessão do microcrédito não é um meio para que eles se tornem financeiramente autônomos. Quando essa ferramenta não é atrelada a um acompanhamento das instituições credoras, ela pode levar a um ciclo vicioso de endividamento e inadimplência.

As novas tecnologias possuem um importante papel nesse processo, pois a partir delas é possível analisar melhor a realidade da população de baixa renda e os possíveis efeitos negativos que os empréstimos podem acarretar no bem-estar dos tomadores.

Novas soluções com o Open Banking

As mudanças trazidas pelo Open Banking devem promover inovações na atividade do microcrédito. Os dados abertos das instituições financeiras poderão ajudar os novos players a aprimorarem os modelos de risco de crédito, pensando em uma forma de tornar sua concessão cada vez mais rápida e, principalmente, segura para ambos os lados. A quantidade de dados disponibilizados pelas instituições também serve como combustível para aquecer o uso de novas tecnologias, como inteligência artificial e machine learning, nas modelagens de crédito.

Avante: um case de microcrédito e impacto social

No Brasil, uma startup que está transformando o mercado de microcrédito é a paulista Avante. Criada em 2011 por Bernardo Bonjean, ex-sócio da XP Investimentos, a fintech começou a operar em modelo 100% digital, oferecendo crédito sem garantia e com pagamento em boleto para empreendedores em regiões periféricas e de baixo desenvolvimento social.

O segredo da startup foi perceber que, para impactar de verdade o público que estava mirando, era necessário investir no contato olho no olho. Em 2017, foi criada uma rede de agentes que iam a pé conversar com os clientes microempreendedores ao redor do país, oferecendo microcrédito, mas também dando suporte educacional. É nesse momento que a Avante começa a se estabelecer no mercado e a focar seu modelo de negócio na base da pirâmide.

A fintech, que já concedeu mais de 200 milhões de reais em créditos e ajudou mais de 75 mil empreendedores, atualmente é uma das poucas fintechs brasileiras certificadas pelo Sistema B, organização global que analisa o impacto social gerado pelos negócios. Analisando a dimensão do valor social gerado pela Avante nos últimos anos, podemos dizer que a fintech foi um dos primeiros negócios de impacto social a vingar de forma escalável no Brasil, ou seja, a unir lucro financeiro e bem-estar social.