Voltar

Voltar

Equity Crowdfunding: como funciona o financiamento coletivo de startups

Artigo atualizado em 23 de agosto de 2021

O equity crowdfunding está crescendo e chamando cada vez mais a atenção de empreendedores e investidores do mundo todo. Para uns, ele é uma alternativa de financiamento para negócios em fases iniciais; para outros, é uma boa opção de diversificação dos produtos do portfólio. Neste texto, você irá entender o que é equity crowdfunding e como essa modalidade de investimentos funciona.

No final dos anos 2000, os financiamentos coletivos começaram a se difundir globalmente na forma dos Rewarding-Based Crowdfunding e dos Donation-Based Crowdfunding. Esses dois modelos tinham o objetivo de financiar atividades filantrópicas através de doações ou mesmo em troca de pequenos brindes simbólicos, sem fornecer ao investidor uma participação societária no projeto.

Eis que, nos anos seguintes à crise financeira de 2008, o equity crowdfunding ganhou espaço no mercado como um modo de driblar a escassez de capital disponível para o financiamento de startups. No Brasil, a primeira plataforma de equity crowdfunding foi o Kria, que surgiu em 2014 (leia a entrevista com a fundadora e CEO da empresa, logo abaixo).

Equity crowdfunding no Brasil

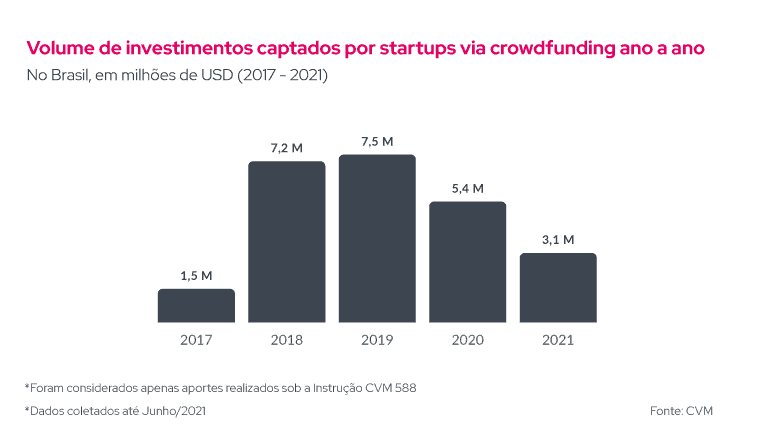

Em relação aos anos de 2018 e 2019, o volume de investimentos em startups nacionais via equity crowdfunding caiu pela metade em 2020. Um dos fatores que podem ter causado esse encolhimento foi a crise da Covid-19, que desacelerou os mercados em geral no primeiro semestre do último ano.

Em 2021, o ecossistema parece ter recuperado um pouquinho de força, pois o valor captado pelas startups brasileiras até o mês de junho já representava 60% do total levantado no ano anterior. Nos próximos anos, com a chegada de novos players e a popularização da modalidade no país, a tendência é que os números do equity crowdfunding voltem a subir.

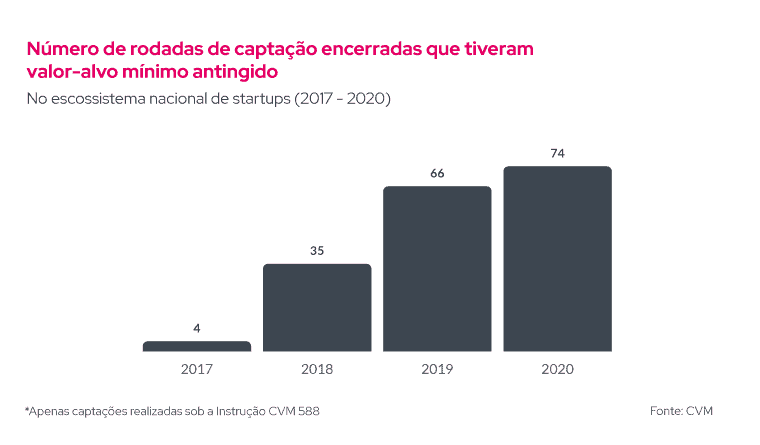

Sempre que uma startup abre uma nova rodada de equity crowdfunding, ela deve definir um valor-alvo a ser captado. Já o valor mínimo de captação é calculado em dois terços do valor-alvo estabelecido. Caso o volume para atingir esse mínimo de recursos não seja atingido, a operação é cancelada e os investidores recebem o seu dinheiro de volta. Se o valor-alvo é alcançado, a startup pode escolher entre encerrar a rodada ou continuar captando, se houver outros investidores interessados.

Nos últimos anos, o número de rodadas que tiveram o valor-alvo atingido cresceu no Brasil, evidência de como o equity crowdfunding tem despertado o interesse dos nossos investidores.

A propósito: no Brasil, as plataformas digitais de equity crowdfunding estão sob regulamentação desde 2017, sob a Instrução CVM 588.

O que é a Instrução CVM 588

Diferentemente das modalidades de investimento baseadas em doações e recompensas, a do equity crowdfunding requer regulações mais robustas para mitigar fraudes e ampliar a transparência dos processos de captação. Só assim será possível extrair todo o potencial que os financiamentos coletivos de startups têm para custear o ecossistema de inovação e empreendedorismo brasileiro.

Entre 2015 e 2016, a Comissão de Valores Mobiliários (CVM) iniciou conversas com as principais plataformas de crowdfunding do nosso mercado, com a intenção de desenhar os contornos de uma norma específica para esse tipo de investimento em nosso país. O regulamento foi finalizado após uma audiência pública de novembro de 2016 e publicada em 2017.

A Instrução CVM 588, como foi chamada, aumentou a segurança das ofertas e a transparência aos investidores, estabelecendo um conjunto mínimo de informações e documentos que as negociações de crowdfunding deveriam apresentar ao público. Com a nova regulamentação, o mercado brasileiro de financiamento coletivo de startups cresceu quatro vezes entre 2015 e 2020, com uma ausência de fraudes quase total durante esse período.

Como são os exits no equity crowdfunding

Como nos outros tipos de investimento, quem aposta no equity crowdfunding espera obter lucros por meio dos chamados eventos de liquidez, ou ‘exits’. Neles, o investidor irá vender a sua participação no negócio e obterá retornos de acordo com a valorização da startup em que investiu.

Nos financiamentos coletivos de startups, os exits podem acontecer de três formas:

- quando a startup investida é adquirida por uma empresa ou mesmo outra startup

- caso o investidor venda a sua participação na startup para outro investidor, como fundos de venture capital ou private equity

- ou se a startup pode realizar uma oferta pública inicial (IPO) na bolsa de valores

Entrevista com Camila Nasser, fundadora e CEO do Kria

No Brasil, o Kria foi a primeira plataforma a realizar uma oferta pública de investimentos no mercado de capitais privado. Isso aconteceu em 2014 através de uma rodada de equity crowdfunding, em que pequenos investidores individuais puderam aplicar na startup selecionada pela plataforma para esse micro IPO digital.

Com o objetivo de facilitar o acesso de investidores às melhores oportunidades no mercado de capitais, o Kria lançou o KRS, sistema que fornece infraestrutura tecnológica e jurídica para outras empresas realizarem as suas próprias rodadas públicas de financiamento coletivo de startups.

Entre as marcas que já utilizam o KRS, estão 100OpenStartups, maior ecossistema de startups do Brasil; o Fundo Ouro Preto, que conta com R$ 5 bilhões sob gestão; e a Vegan Business, principal rede da comunidade vegana do nosso país.

Nesta semana, Camila Nasser, fundadora e CEO do Kria, falou com exclusividade para o blog do Distrito:

Como o Kria seleciona as startups que receberão financiamento coletivo?

O grande propósito do Kria está na democratização do acesso às principais oportunidades do mercado de capitais. Assumimos, portanto, um sério compromisso com a curadoria das ofertas que distribuímos na plataforma: hoje, menos de 2% dos negócios que analisamos são selecionados.

A captação através de micro IPOs tem como objetivo distribuir o valor da empresa em um pool variado de investidores que, em linhas gerais, significa uma comunidade de investidores. Por isso, nos dedicamos a negócios que podem se beneficiar da nossa potência de distribuição: negócios com comunidade como ativo estratégico, startups de network effect etc.

Para avaliarmos os mais diversos mercados que nos aparecem, nós trabalhamos com o principal ativo do Kria: nossa própria comunidade. Em cada processo de análise, envolvemos um expert de nossa rede com track record e know-how específico do mercado que estamos analisando. Além de agregarem valor ao nosso comitê de seleção, esses experts se tornam padrinhos das startups de nosso portfólio, acompanhando suas performances durante toda a jornada empreendedora.

O Kria tem o maior número de cases de sucesso no mercado de capitais privados brasileiro. Quais foram os exits de maior destaque da empresa?

Nosso processo seletivo de alta diligência, combinado com a participação de experts de nossa rede para originação e acompanhamento de ofertas, é um dos motivos de sermos, hoje, a plataforma de equity crowdfunding com o maior número de exits do país — e com alguns dos mais expressivos do mercado em termos de taxa de retorno ao investidor (em dois casos, o retorno foi superior a nove vezes o valor investido).

Temos um carinho especial pela Resale, que foi adquirida pelo BTG e marcou o primeiro retorno de equity crowdfunding do Brasil, lá em 2018. O rendimento obtido pelos investidores que entraram na primeira rodada, em 2016, chegou a 128%. Já os investidores que ingressaram durante a segunda rodada, há menos de um ano, saíram com 87%.

Outro caso bastante emblemático é o da Quanto, startup de Open Banking que, dois anos depois de sua rodada através da plataforma, passou por um Série A com Kaszek Ventures, Itaú e Bradesco e, nessa operação, ofereceu uma opção de saída aos investidores com valorização do investimento em alguns múltiplos.

Temos outras operações interessantes, como Repassa, que foi adquirida pela Renner, e a Pet Anjo, comprada pela Cobasi.

Como acha que o crowdfunding evoluiu no Brasil em termos de popularidade entre os investidores desde o surgimento do Kria, em 2014?

Quando fundamos o Broota (antigo Kria), lá em 2014, o mercado sequer existia. Nós trouxemos a modalidade do equity crowdfunding para o Brasil em um momento em que pouco se falava sobre startups e venture capital. Os unicórnios ainda eram apenas seres mitológicos.

Nos primeiros anos, tivemos um árduo trabalho para o amadurecimento desta modalidade de investimento e do próprio investidor. Nos últimos dois anos, porém, vimos um mercado em crescente expansão, muito impulsionado pelo financial deepening do investidor. Também vimos uma educação financeira de maior qualidade e mais acessível, além de um ecossistema de empreendedorismo mais forte, com startups criando grandes cases de sucesso e empresas grandes investindo em inovação corporativa.

Hoje, passamos pelo amadurecimento do equity crowdfunding com um grande número de plataformas e maior recorrência de ofertas — e em tickets médios superiores também. Quando começamos, as rodadas eram de R$ 150 mil ou R$ 250 mil; hoje, a média do Kria está em R$ 2,5 milhões por oferta!

Que facilidades o KRS oferece para as plataformas de equity crowdfunding? Pode nos contar um pouco sobre o desenvolvimento do software?

De olho no potencial do nosso mercado e em nosso projeto pela construção de um novo mercado de capitais, que permita o acesso do investidor comum a negócios desde a fundação até o IPO, nós decidimos impulsionar o ecossistema fornecendo toda a nossa infraestrutura e expertise para novas plataformas através do KRS — o primeiro SaaS (Software as a Service) de crowdfunding do Brasil.

Com o KRS, fornecemos para novas plataformas registradas na CVM toda a nossa infraestrutura tecnológica, pacotes de contratos de investimento padronizados que passaram por anos de sofisticação e, claro, consultoria de nossa equipe especialista em equity crowdfunding.

Facilitamos o processo e diminuímos custos para que as novas plataformas do mercado possam focar no que é mais importante: estruturação das melhores oportunidades de investimento e gestão de uma comunidade de investidores com altos níveis de governança.

Hoje, já somos mais de dez plataformas no ecossistema do KRS atuando em diferentes verticais: ESG, imobiliário, energia renovável, economia real e universo vegano entre elas.